2000件以上事例相談 相続専門行政書士による手続き代行

町田市|相続・遺言手続代行センター

運営:行政書士森俊介事務所

毎週土曜日 11:00~17:00 無料電話相談

毎週日曜日 11:00~17:00 事務所での無料個別相談 実施中!要事前予約!

地域密着!返金保証制度もございます。

よかったら本ホームページブックマークください。

お電話でのご相談申込みはこちら

お気軽にお電話ください

受付時間 | 平日10:00~18:00 ※ご相談は休日・時間外も対応します。 お電話でご予約ください。 |

|---|

定休日 | 土日祝日 年始年末12/30~1/3 |

|---|

◆ 【相続専門解説】父死亡後の実家は母に名義変更すべきか?解説いたします

実家の名義が父であった場合、父死亡後の名義を母にするか子にするか迷われるケースが多いです。

本稿では、父死亡後の実家名義は母にすべきかについて具体例を挙げて解説いたします。

動画解説もぜひご覧ください。

目次

・具体例

・同居親族と別居親族がいる

2、各相続人が取得した場合のメリット・デメリット

・妻(同居配偶者)が取得した場合

・長男(別居中の子)が取得した場合

・長女(同居中の子)が取得した場合

・多くの考慮事項

3、他の方法での解決を図る

・配偶者居住権

・共有にして分ける

・父死亡後の実家名義について

・当事務所のような相続専門家への相談がオススメです

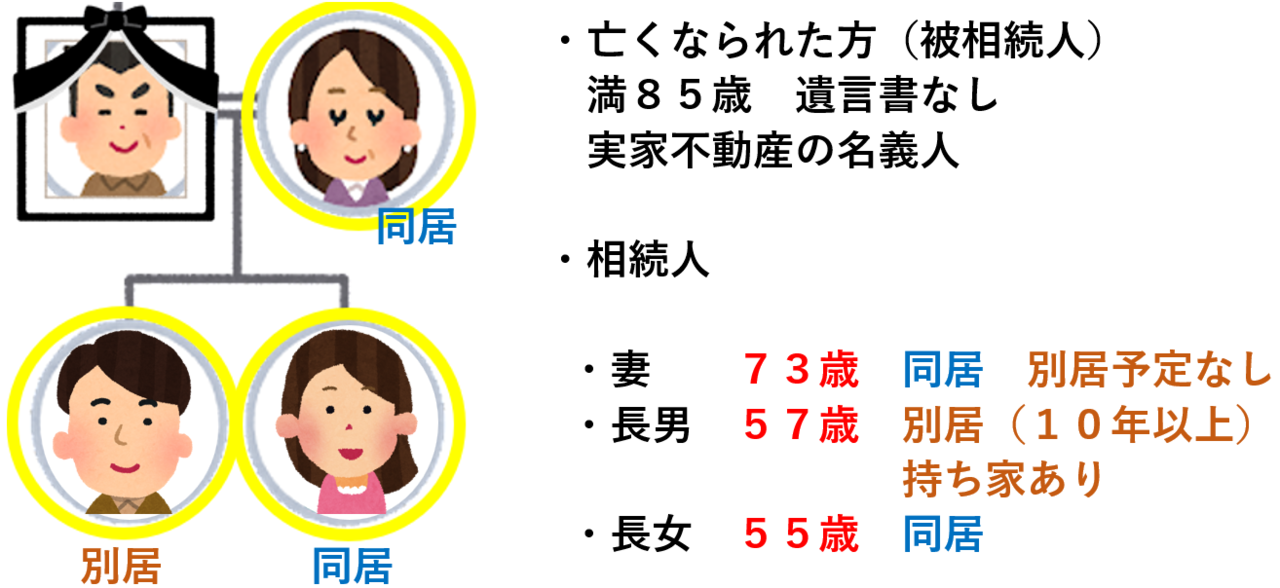

上の図の例では、父が実家不動産の名義人であり、死亡し相続が開始したものの、父は遺言書を残していなかったケースです。

このような場合、相続人全員で話し合って実家不動産を取得する人決めることになります。

同居親族と別居親族がいる

上の図の例では、相続人は妻、長男、長女の3名です。

妻、長女は亡くなった人(被相続人)と同居していますが、長男は10年以上別居中で持ち家もあります。

相続人としては、亡くなった人の配偶者にいったん不動産の名義を変えるべきなのか、もしくは将来の手続きを省くことを考えて子供の名義にすべきか悩むところです。

そこで、以下各相続人が実家不動産を取得した場合のメリット・デメリットを考えてみます。

妻(同居配偶者)が取得した場合

この場合、メリットとして以下の点があります。

まず、被相続人死亡後も安心して暮らせるという妻の居住・使用権を確保することができます。

また、相続人全員の心情を考えても、配偶者に遺産が移るのに異議を挟む子は少なく、納得感を得られやすいでしょう。

一般的に、配偶者が取得すると、相続税がかかるときでも税務上の各種特例(配偶者控除・小規模宅地の特例等)を受けることができます。

そして、妻が今後売却したくなったとき、同居者居住者の売却にはマイホーム特例という所得税における税務特例を受けることができる可能性が高いです。

デメリットとしては、妻死亡の際にまた手間と費用(専門家依頼料、登録免許税等)がかかる点が挙げられます。

また、高齢になり認知症になると不動産の処分時に困ることがあります。

長男(別居中の子)が取得した場合

この場合のメリットとしては、次の世代が取得するわけですから、妻死亡の際に手間と費用(専門家依頼料、登録免許税等)がかからない点が挙げられます。

デメリットとしては、他の相続人の心情として、居住している不動産の名義が別居中の親族にある点で納得しにくいところがあるでしょう。

また、実家不動産を大幅改装・売却等したくなっても、別居親族の同意が必要であり居住者の思い通りになりません。

そして、相続税がかかる場合の配偶者控除・小規模宅地の特例や、売却時のマイホーム特例が使えない可能性が高いでしょう。

以上のように、別居している点でややデメリットが多いように思えます。

長女(同居中の子)が取得した場合

この場合、メリットとして以下の点があります。

まず、被相続人死亡後も安心して暮らせるという長女の居住・使用権を確保することができます。

また、一般的に、同居している長女が取得すると、一定の要件のもと相続税がかかるときでも税務上の特例(小規模宅地の特例)を受けることができます。

そして、長女が今後売却したくなったとき、同居者居住者の売却にはマイホーム特例という所得税における税務特例を受けることができる可能性が高いです。

デメリットとしては、他の相続人の心情として、実家不動産の名義が同居している妻ではなく長女にある点で納得しにくいところがあるでしょう。

また、相続税がかかる場合の実家不動産部分については配偶者控除が使えないでしょう。

多くの考慮事項

以上のように、様々な考慮事項があります。

相続税・特例等の税務的な観点や、認知症の可能性や同居・別居等考えれば考えるほど決めれないと感じるかもしれません。

今の日本の相続に関する法は、基本的に不動産を有効活用すると各種特例を受けられることが多いです。

そのため、

①相続人間の(将来を含めた)居住・処分の希望を重視する

②悩んでいるなら、同居している相続人が取得するのが無難

という考えのもとで、不動産取得者を話し合ってはいかがでしょうか。

3、他の方法での解決を図る

配偶者居住権

配偶者居住権とは、不動産の権利を、⑴居住権 ⑵それ以外の権利(所有権)に分離し、配偶者の居住を確保するものです。

被相続人の配偶者と子の仲が良くなく遺産の多くが居住不動産である場合に、同居中の配偶者の居住権と今後の生活費を確保することができます。

ただし、遺産分割協議で配偶者居住権設定に同意した後、その旨を登記しなければならず、設定された不動産は売却の際に買い手が見つかりにくいです。

また、被相続人の妻が期間満了前生前に配偶者居住権を放棄しても子に対する贈与の扱いになる点にも注意が必要です。

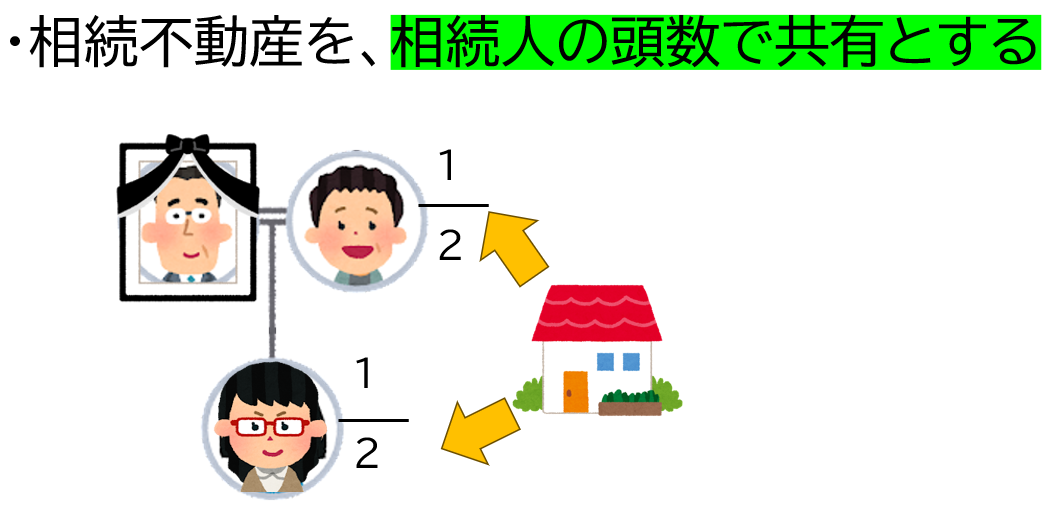

共有にして分ける

実家不動産について相続人の頭数で共有にして分けるという方法もあります。

ただし、この場合、当該不動産を売却したいときや土地の造成(駐車場等)をしたいとき、共有者全員の同意が必要になります。

父死亡後の実家名義について

以上のように、基本的に不動産を有効活用すると各種特例を受けられることが多いです。

そこで、①相続人間の(将来を含めた)居住・処分の希望を重視する②悩んでいるなら、同居している相続人が取得するのが無難といえます。

当事務所のような相続専門家への相談がオススメです

相続で悩んでいるとき、1人で抱え込まず専門家に相談することが重要です。

相続手続きで悩みが生じた場合、まずは当事務所に所属する専門家のような相続専門家に相談してみることをオススメいたします。

関連記事

あわせて読みたい

執筆者 森俊介

行政書士森俊介事務所 代表行政書士

『相談者に寄り添う相続とすること』がモットー。触れた相談事例は2000件以上。相続を取り扱う司法書士・税理士・弁護士と連携しワンストップサービスを築く。各地でセミナー相談会を実施中。Youtube・Twitterでも相続・遺言情報を発信している。

まずはお気軽に個別相談・お問い合わせをご利用ください!

お気軽にお電話ください

お問合せ・ご相談は、お電話またはフォームにて受け付けております。

メールでのお問い合わせは24時間受け付けておりますので、まずはお気軽にご連絡ください。

●受付時間:平日10:00~18:00 ※ご相談は休日・時間外も対応します。

お電話でご予約ください。

●定休日: 土日祝日 年始年末12/28~1/3

ご相談申し込みはこちら

Menu

- ☆地域コラム

- ☆相続コラム

- ☆遺言コラム

代表者プロフィール

資格

2017年 行政書士取得

お客様に寄り添い、お客様目線での手続き代行をモットーとしております。お気軽にご相談ください。

Youtube:【相続・遺言ホントの話】相続遺言行政書士森俊介 チャンネル https://www.youtube.com/@user-wx8nz5kc2p

Twitter:森俊介@遺言書診断士・相続専門行政書士https://twitter.com/sozokugyosei